不必焦虑!原油1908期货(市场波动与投资策略分析)

原油作为全球最重要的大宗商品之一,其价格波动对世界经济和金融市场具有深远影响。将详细阐述原油1908期货的背景、市场表现、影响因素以及投资者应采取的策略。

原油1908期货指的是在2019年8月到期的原油期货合约。作为一种金融衍生品,原油期货允许投资者在未来某个特定时间以预定价格买入或卖出原油。这种交易方式不仅可以帮助投资者对冲价格风险,还为投机者提供了获取利润的机会。

历史价格走势

自2019年初以来,原油价格经历了多次波动。从年初的每桶约60美元,到年中的短暂上涨至近70美元,再到年底回落至50美元左右,这一过程反映了市场对供需关系、地缘事件以及全球经济状况的综合反应。

关键事件影响

- >OPEC+会议决定:2019年,OPEC及其盟友(统称OPEC+)多次召开会议讨论减产事宜。这些决策直接影响了原油供应量,进而影响价格。例如,2019年12月,OPEC+宣布深化减产,导致油价短期内上涨。

- >地缘紧张局势:如美国与伊朗之间的冲突升级,导致市场担忧中东地区的原油供应可能中断,从而推高油价。

- >全球经济增长放缓:随着全球主要经济体增长放缓,市场对原油需求的预期下降,这对油价构成了下行压力。

供需关系

原油价格的核心驱动力是供需关系。当供应过剩时,价格下跌;而当需求超过供应时,价格上涨。OPEC+的生产决策、非OPEC国家的产量变化以及全球石油储备水平都是影响供需平衡的关键因素。

地缘因素

中东地区的稳定性对原油市场至关重要。任何可能影响该地区原油生产和运输的事件都会导致油价剧烈波动。国际贸易摩擦也会影响全球经济活动,进而影响原油需求。

经济数据与市场预期

全球主要经济体的经济数据,如GDP增长率、制造业指数等,都会影响市场对未来原油需求的预期。美联储等央行的货币政策也会通过影响汇率和通胀预期间接影响油价。

多元化投资组合

鉴于原油市场的高波动性,投资者应考虑将原油期货纳入多元化的投资组合中,以分散风险。同时,可以通过配置不同期限的期货合约来管理价格风险。

关注基本面消息

紧密跟踪OPEC+会议结果、地缘动态以及全球经济数据,以便及时调整投资策略。了解这些因素如何影响供需平衡,从而做出更明智的交易决策。

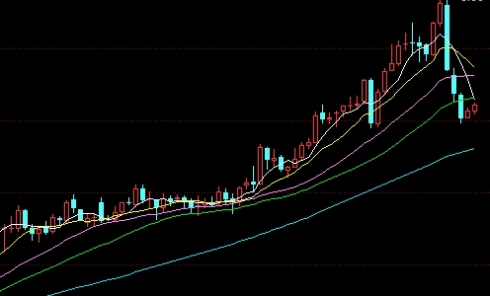

技术分析工具的应用

利用技术指标如移动平均线、相对强弱指数(RSI)和布林带等,可以帮助投资者识别趋势和潜在的买卖信号。结合基本面分析和技术分析,可以提高交易成功率。

风险管理

设置合理的止损点和止盈点,避免因市场剧烈波动而导致重大损失。还可以使用期权等衍生工具来对冲风险,保护自己的投资。

原油1908期货的市场表现受到多种因素的影响,包括供需关系、地缘和经济数据等。投资者在参与原油期货交易时,应综合考虑这些因素,并采取相应的投资策略。通过多元化投资、关注基本面消息、应用技术分析工具以及有效的风险管理,投资者可以更好地应对市场波动,实现投资目标。