帮你躺平!期货价格(市场分析和交易策略制定)

在现代金融市场中,期货价格扮演着至关重要的角色。它不仅是商品和服务未来交易的预期指标,也是市场参与者进行风险管理和投资决策的重要依据。本文将深入探讨期货价格的形成机制、影响因素、对经济的影响以及投资者如何利用期货价格进行有效的市场分析和交易策略制定。

什么是期货价格?

期货价格是指在期货交易所内,通过公开竞价形成的未来某一特定时间和地点交割某种标的资产的价格。与现货价格不同,期货价格反映了市场对未来供需状况的预期,因此它包含了时间价值和风险溢价。期货市场的参与者包括套期保值者、投机者和套利者,他们的交易行为共同决定了期货价格的走势。

期货价格的形成机制

期货价格的形成是一个复杂的过程,它受到多种因素的影响,包括但不限于标的资产的供求关系、宏观经济状况、政策变化、市场情绪等。在期货市场上,买卖双方根据自己对未来市场走势的判断提交订单,通过交易所的电子交易系统或公开喊价方式进行匹配成交,最终形成期货合约的成交价格,即期货价格。

影响期货价格的因素

供求关系

供求关系是影响期货价格最直接的因素。当市场预期某种商品的供应量大于需求量时,该商品的期货价格往往会下跌;反之,如果预期需求量大于供应量,则期货价格会上涨。

宏观经济状况

宏观经济状况,如GDP增长率、通货膨胀率、利率水平等,都会对期货价格产生影响。例如,经济增长通常会增加对原材料的需求,从而推高相关商品的期货价格。

政策变化

政府的政策调整,如税收政策、贸易政策、农业补贴等,都可能影响特定商品的供求平衡,进而影响其期货价格。

市场情绪

市场参与者的情绪和预期也会对期货价格产生影响。乐观的市场情绪可能会推高期货价格,而悲观情绪则可能导致价格下跌。

期货价格对经济的影响

期货价格不仅反映了市场对未来的预期,还对实体经济产生重要影响。合理的期货价格可以帮助生产者和消费者做出更好的生产和消费决策,促进资源的合理配置。此外,期货市场还提供了价格发现的功能,有助于减少价格波动带来的不确定性,增强市场的稳定性。

如何利用期货价格进行市场分析

对于投资者而言,理解和分析期货价格是制定有效交易策略的关键。以下是一些基本的分析方法:

基本面分析

通过研究影响期货价格的各种基本面因素,如供求关系、宏观经济数据、政策变动等,来预测期货价格的未来走势。

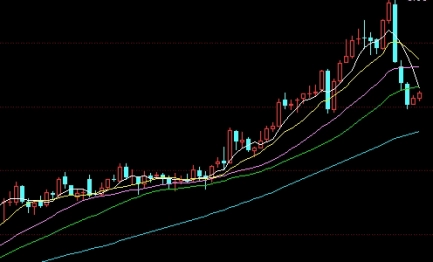

技术分析

利用历史价格数据和图表模式来识别市场趋势和潜在的交易机会。常用的技术指标包括移动平均线、相对强弱指数(RSI)和布林带等。

量化分析

应用数学模型和统计方法来分析期货价格的历史数据,以发现价格变动的规律性和预测未来的价格走势。

总之,期货价格是金融市场中不可或缺的一部分,它不仅为市场参与者提供了风险管理的工具,也为经济活动的稳定和发展做出了贡献。通过对期货价格的深入理解和分析,投资者可以更好地把握市场动态,制定出更为科学合理的投资策略。