适合珍藏!期货平仓(平仓的策略、时机选择)

在期货交易中,平仓是一个至关重要的环节,它指的是投资者通过买入或卖出相同数量的期货合约来关闭之前建立的头寸。这一过程不仅标志着一次交易的结束,也直接影响到投资者的盈亏状况和市场的整体走势。将深入探讨期货平仓的策略、时机选择及其对市场的影响,以期为投资者提供有价值的参考。

什么是期货平仓?

期货平仓,简而言之,就是通过一笔反向交易来抵消之前持有的期货合约头寸。具体来说,如果投资者之前买入了期货合约(即建立了多头头寸),那么他可以通过卖出相同数量的合约来平仓;反之,如果之前是卖出合约(即建立了空头头寸),则通过买入相同数量的合约来平仓。平仓后,投资者不再持有该期货合约的任何头寸,其盈亏情况也随之确定。

期货平仓的策略

止损平仓

止损平仓是投资者在期货市场中常用的一种风险管理策略。当市场价格朝着不利于投资者持仓的方向移动时,为了限制进一步的损失,投资者会设定一个止损点,一旦达到这个点位,就立即执行平仓操作。这种策略有助于保护投资者免受重大损失,但也可能因市场波动而提前出局,错过后续可能的盈利机会。

止盈平仓

与止损平仓相对,止盈平仓是投资者在盈利达到一定水平后,为了避免价格回调导致利润缩水而采取的平仓策略。通过设定一个合理的止盈点,投资者可以在保持盈利的同时,适时退出市场,锁定收益。这种策略要求投资者具备较强的市场判断能力和自律性。

时间平仓

时间平仓是指投资者根据事先设定的交易时间或持仓周期来执行平仓操作。这种策略通常适用于那些对市场趋势有明确预期,但不确定具体价格点的投资者。通过设定固定的交易期限,投资者可以避免因长时间持仓而面临的不确定性风险。

技术平仓

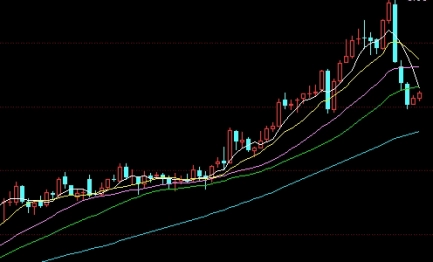

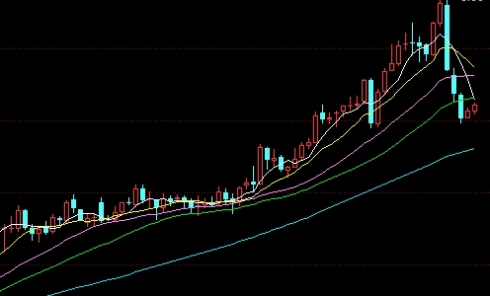

技术平仓是基于技术分析指标或图表模式来做出的平仓决策。投资者通过研究历史价格数据、成交量、均线系统等技术指标,来判断市场趋势和潜在转折点,从而决定何时平仓。这种策略要求投资者具备较高的技术分析能力和经验。

基本面平仓

基本面平仓则是基于对市场供需关系、宏观经济数据、政策变化等基本面因素的分析来做出的平仓决策。当基本面发生重大变化,如供需失衡、政策调整等,投资者可能会认为市场趋势将发生逆转,从而选择平仓离场。这种策略需要投资者具备深厚的基本面分析功底和敏锐的市场洞察力。

期货平仓的时机选择

期货平仓的时机选择对于投资者的收益至关重要。过早或过晚的平仓都可能导致不必要的损失或错失盈利机会。以下是一些关于平仓时机选择的建议:

- >结合市场趋势:投资者应密切关注市场趋势的变化,顺应趋势进行交易,并在趋势发生逆转时及时平仓。

- >关注重要经济数据:重要经济数据的公布往往会对期货市场产生显著影响,投资者应提前做好准备,根据数据结果调整持仓。

- >利用技术指标:技术指标如均线、MACD、RSI等可以提供有价值的市场信号,帮助投资者判断平仓时机。

- >设定明确的止损和止盈点:在建仓时就设定好止损和止盈点,并严格执行,避免情绪化交易。

- >灵活应对市场变化:市场是动态变化的,投资者应根据实际情况灵活调整平仓策略,而不是机械地执行预设的计划。

期货平仓对市场的影响

期货平仓不仅影响投资者个人的盈亏状况,还对整个市场产生深远影响。大量的平仓操作可能导致市场价格的剧烈波动,甚至引发市场的流动性危机。此外,平仓行为还会向市场传递重要的信息,如投资者的情绪变化、市场趋势的转折点等,这些信息对于其他市场参与者来说具有重要的参考价值。

总结

期货平仓是期货交易中的关键环节,它涉及到策略的选择、时机的把握以及对市场影响的评估。投资者在进行期货平仓时,应充分考虑自身的风险承受能力、市场状况以及交易目标,制定合理的平仓策略。同时,保持冷静的心态和敏锐的市场洞察力也是成功平仓的关键。通过不断学习和实践,投资者可以逐渐提高自己的平仓技巧,实现更加稳健的投资回报。